di Leonardo Salutati · Tra le conseguenze generate dal manifestarsi del coronavirus, vi è la forte crisi economica che sta mettendo in grande difficoltà gran parte di popolazione e di imprese in tutto il mondo. Tuttavia, in tale contingenza, vi è anche chi ha non poco guadagnato, in particolare nel mondo della finanza. Sembra uno scherzo, ma questo dipende dalle “macchie solari”.

di Leonardo Salutati · Tra le conseguenze generate dal manifestarsi del coronavirus, vi è la forte crisi economica che sta mettendo in grande difficoltà gran parte di popolazione e di imprese in tutto il mondo. Tuttavia, in tale contingenza, vi è anche chi ha non poco guadagnato, in particolare nel mondo della finanza. Sembra uno scherzo, ma questo dipende dalle “macchie solari”.

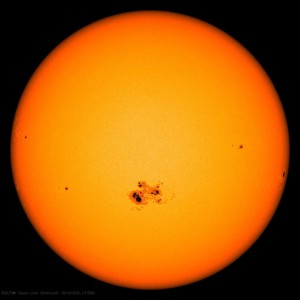

Per spiegarci, supponiamo di essere un trader e che una sera il TG delle 20, con grande serietà, lanci la seguente notizia: «Il momento è grave. Domani mattina l’euro crollerà. L’Istituto Nazionale di Astrofisica di Roma questo pomeriggio ha infatti rilevato delle macchie sulla superficie del sole». Effettivamente, sulla superficie del sole ci sono delle macchie dovute a differenze di temperatura. Il trader sa molto bene che quel fenomeno non ha alcun nesso di causalità con il corso dell’euro… ma il TG delle 20 è seguito da milioni di telespettatori, compreso un alto numero di investitori, per cui all’indomani saranno in molti a vendere euro. Pur essendo, dunque, un trader ben formato, che sa che quella notizia è del tutto insensata, fin dal primo mattino andrà a vendere gli euro del portafoglio dei suoi clienti, perché sa che tutti venderanno e il suo interesse è contenere le perdite. In tal modo contribuirà al panico sull’euro, e il suo cambio crollerà davvero (G. Giraud, 2015).

La storiellina mette in luce un fenomeno studiato dai teorici chiamato, appunto, sunspots – macchie solari – (D. Cass – K. Shell, 1983), che consiste nel constatare che un mercato finanziario non regolamentato e incompleto (incompleto perché l’investitore non può assicurarsi, tramite strumenti finanziari, contro tutti i rischi) non può essere messo al riparo dalle “macchie solari”, ovvero da influenze casuali non correlate ai fondamentali economici, come successe, ad esempio, con George W. Bush nel corso della sua visita di stato in Giappone.

In quel periodo il Giappone era in deflazione dall’inizio degli anni Novanta. Il 19 febbraio 2002, Bush durante una conferenza stampa confonde «deflazione» con «svalutazione», dichiarando al mondo attonito di aver parlato col primo ministro Koizumi «del problema della svalutazione». Sui mercati finanziari tutti si mettono a vendere yen prima che calino di valore. In poche ore la divisa nipponica precipita rispetto al dollaro. Il primo ministro giapponese deve convocare subito una contro-conferenza stampa per spiegare, tra le righe, che il presidente degli Stati Uniti non sa leggere i discorsi che gli preparano i suoi consiglieri. I mercati finanziari si rassicurano e lo yen risale.

Oggi stiamo attraversando una grave crisi economica generata dal Covid19 che, come tutte le crisi economiche, amplifica le differenze, con la conseguenza che, alla fine, chi è ricco sarà ancora più ricco, e chi è povero lo sarà ancora di più. Restringendo le nostre considerazioni all’ambito finanziario, chi si si occupa quotidianamente di investimenti, economia e finanza, può constatare che sarà più ricco chi ha avuto il coraggio di investire nella crisi, mentre si impoverirà chi ha venduto nel momento del panico. Molte persone, sull’onda dell’emotività, fanno sempre l’errore di vendere, tardi e, spesso, in perdita, senza considerare la regola fondamentale per valorizzare il proprio investimento nei mercati finanziari, cioè investire quando i corsi azionari ed obbligazionari sono bassi e, casomai, rivendere quando siano più alti. Così hanno fatto i più abili investitori finanziari, a cominciare dal Barone de Rothschild quando le sorti dell’Europa venivano decise a Waterloo, per finire a Warren Buffett durante la crisi del 2008.

Tale modo di investire, tuttavia, è essenzialmente speculazione, il che ci conduce a riflettere sul modo di usare il denaro che, come ci ricorda il recente documento del Magistero sul discernimento etico circa alcuni aspetti dell’attuale sistema economico-finanziario (2018), è di per sé uno strumento buono, che può però ritorcersi facilmente contro l’uomo, se usato male. Analogamente la finanziarizzazione del mondo imprenditoriale «rischia oggi di accentuare anche una cattiva finanziarizzazione dell’economia, facendo sì che la ricchezza virtuale, concentrandosi soprattutto in transazioni caratterizzate dal mero intento speculativo (…) attiri a sé eccessive quantità di capitali, sottraendoli in tal modo ai circuiti virtuosi dell’economia reale» (OPQ, 15). Questo tra l’altro spiega perché oggi, mentre l’economia reale ha subito il lockdown ed è in crisi le borse non hanno chiuso e stanno nuovamente crescendo.

Ciò che quasi un secolo fa era stato preconizzato dalla Quadragesimo anno, «si è oggi tristemente avverato: la rendita da capitale insidia ormai da vicino, e rischia di soppiantare, il reddito da lavoro, spesso confinato ai margini dei principali interessi del sistema economico. Ne consegue il fatto che il lavoro stesso, con la sua dignità, non solo divenga una realtà sempre più a rischio, ma perda altresì la sua qualifica di “bene” per l’uomo (…). Proprio in questa inversione di ordine fra mezzi e fini, per cui il lavoro da bene diviene “strumento” e il denaro da mezzo diviene “fine”», trova un fertile terreno quella spregiudicata ed amorale condotta «che ha emarginato grandi masse di popolazione, privandole di un lavoro degno e rendendole così “senza prospettive e senza vie di uscita”» (OPQ, 15).

Per questo è necessario, ci ricorda ancora il documento, «che sia intrapresa anzitutto una riscossa dell’umano, per riaprire gli orizzonti a quell’eccedenza di valori che sola permette all’uomo di ritrovare sé stesso, di costruire società che siano dimore ospitali ed inclusive, in cui vi è spazio per i più deboli e in cui la ricchezza viene utilizzata anche a vantaggio di tutti. Insomma, luoghi in cui per l’uomo è bello vivere ed è facile sperare» (OPQ 17).