di Leonardo Salutati · Secondo l’indagine del Financial complexity index 2017 l’Italia presenta aspetti specifici che contribuiscono ad assegnarle il 1° posto in Ue e il 3° al mondo per complessità fiscale, mentre l’Analisi della pressione fiscale in Italia, in Europa e nel mondo del Documento di ricerca della Fondazione nazionale commercialisti (T. Di Nardo, 2020), rileva che: «L’analisi complessiva degli indicatori di pressione fiscale italiani ed il confronto internazionale indicano quanto sia ancora particolarmente elevato il peso del prelievo fiscale in Italia sia a livello macro, con il 42,4% ufficiale e il 48,2% reale, sia a livello micro con un cuneo fiscale del 48% e un total tax rate del 59,1% (…) la pressione fiscale è e resta alta, sbilanciata dal lato del lavoro rispetto al consumo, (…) fortemente condizionata dall’esistenza di un vasto sommerso economico».

di Leonardo Salutati · Secondo l’indagine del Financial complexity index 2017 l’Italia presenta aspetti specifici che contribuiscono ad assegnarle il 1° posto in Ue e il 3° al mondo per complessità fiscale, mentre l’Analisi della pressione fiscale in Italia, in Europa e nel mondo del Documento di ricerca della Fondazione nazionale commercialisti (T. Di Nardo, 2020), rileva che: «L’analisi complessiva degli indicatori di pressione fiscale italiani ed il confronto internazionale indicano quanto sia ancora particolarmente elevato il peso del prelievo fiscale in Italia sia a livello macro, con il 42,4% ufficiale e il 48,2% reale, sia a livello micro con un cuneo fiscale del 48% e un total tax rate del 59,1% (…) la pressione fiscale è e resta alta, sbilanciata dal lato del lavoro rispetto al consumo, (…) fortemente condizionata dall’esistenza di un vasto sommerso economico».

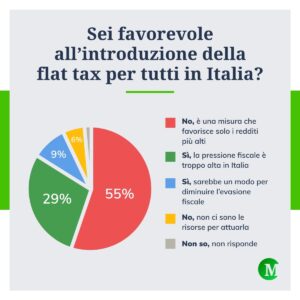

Sono dati, questi, che indubbiamente sollecitano una revisione del sistema complessivo di tassazione italiano per renderlo più semplice, trasparente ed equo che, però, la rinnovata proposta di flat tax non è in grado di soddisfare. Infatti al di là dei problemi di equità e di incostituzionalità, sui quali ci siamo intrattenuti in un nostro precedente articolo (Il Mantello della Giustizia, febbraio 2018), vi sono oggettivi problemi di finanza pubblica e di giustizia sociale che smentiscono le promesse della flat tax di favorire la crescita e disincentivare l’evasione fiscale.

Leggenda vuole che Arthur Laffer, economista statunitense e consulente di Ronald Reagan nei primi anni ottanta, abbia esposto per la prima volta la propria teoria sulla flat tax attraverso un disegno su un tovagliolo di carta mentre era a tavola con parte degli stretti collaboratori del futuro presidente Reagan, nonché dei futuri presidenti Bush. Comunque, al di là del fatto che negli USA la discussione è rimasta allo stadio progettuale trovando invece ampia diffusione con alterne vicende nei Paesi dell’ex blocco sovietico, gli studi scientifici disponibili sull’Italia e sugli altri paesi sviluppati (G. Galli – L. Gerotto, 2019) dicono chiaramente che la flat tax riduce il gettito fiscale, non è in grado di autofinanziarsi né, tantomeno, di promuovere la crescita economica.

Secondo i calcoli effettuati su un campione rappresentativo delle famiglie italiane su cui sono state applicate le regole di calcolo dell’imposta sul reddito (M. Baldini – L. Rizzo, 2022), sia la flat tax al 15% che quella al 23%, pur tenendo conto di un ottimistico recupero totale dell’evasione, lascerebbe non finanziata una quota rilevante del gettito Irpef attuale che rischierebbe di essere finanziata mediante il taglio della spesa pubblica. Inoltre, la classe di reddito più elevata beneficerebbe del risparmio d’imposta in misura di gran lunga maggiore rispetto alle altre.

Tutta la logica del ragionamento della flat tax ruota attorno al concetto che un aumento delle aliquote indurrebbe le persone a lavorare di meno ed una loro riduzione le indurrebbe a lavorare di più. Analogamente, un aumento delle aliquote incentiverebbe le persone a lavorare in nero, sfuggendo alla tassazione, ed una loro riduzione le incentiverebbe a dichiarare il reddito effettivamente guadagnato. In realtà non sempre è così. Dipende da una lunga serie di fattori, inclusi la tipologia ed il carattere temporaneo o permanente dell’aumento/calo della pressione fiscale, senza considerare che gran parte degli studi effettuati nel mondo economico, tende a ritenere che gli effetti della tassazione sulla crescita del tasso di occupazione siano sostanzialmente trascurabili. Inoltre riguardo all’ipotesi che un calo della pressione fiscale favorisca una maggiore crescita dell’economia, i dati empirici studiati dal Nobel per l’economia P. Diamond e richiamati da un altro Nobel P.R. Krugman nel 2019, dimostrano al contrario che negli Stati Uniti il massimo livello di crescita si è avuto negli anni Sessanta del secolo scorso, quando sopra il milione di dollari (a valori costanti) si pagava una tassa progressiva del 70%.

Un altro elemento da non trascurare consiste nel fatto che la flat tax produce un impatto redistributivo a favore delle classi più ricche che non necessariamente propendono automaticamente a trasformare i maggiori redditi e risparmi in investimenti. Negli ultimi anni si è piuttosto verificato che il peso sempre più crescente del settore finanziario ha generato maggiore disuguaglianza e accumulazione di ricchezza reinvestita nella finanza e non in capitale produttivo (M. Gallegati, 2019), il solo capace di generare occupazione. Per questo la flat tax pone anche un problema di democrazia e di coesione sociale. Per esempio negli Stati Uniti, anche grazie a un fisco comunque accomodante, la disparità di reddito ha raggiunto livelli molto alti: l’1% più ricco detiene il 30,4% di tutta la ricchezza della popolazione a fronte del 50% più povero che detiene l’1,9 % (Forbes Italia, 2020). Una concentrazione di ricchezza che si traduce inevitabilmente in una concentrazione di potere economico e politico, perché è evidente che è possibile arrivare alle massime cariche dello Stato grazie alle enormi somme investite nelle competizioni politiche, diventate sempre di più campagne di marketing piuttosto che elettorali.

Come al solito il Magistero sociale della Chiesa è illuminante quando, nell’affrontare il tema delle tasse, ricorda che: «la tassazione è segno di legalità e di giustizia. Deve favorire la redistribuzione delle ricchezze, tutelando la dignità dei poveri e degli ultimi, che rischiano sempre di finire schiacciati dai potenti. Il fisco, quando è giusto, è in funzione del bene comune. Lavoriamo perché cresca la cultura del bene comune, perché si prenda sul serio la destinazione universale dei beni, (…) che la dottrina sociale della Chiesa continua a insegnare anche oggi, ereditandola dalla Scrittura e dai Padri della Chiesa» (Francesco, 2022).